「代襲相続人にも遺留分はあるのか」と疑問をお持ちでしょうか?

代襲相続とは、本来であれば相続人になるはずの人が先に亡くなっていたときに、相続人の子が代わりに相続権を得る制度です。孫や甥・姪が代襲相続人となります。

遺留分は、相続人に最低限認められる遺産の取り分です。代襲相続人は本来の相続人が有する権利を引き継ぐため、相続権を得た孫は遺留分侵害額請求ができます。ただし、そもそも遺留分は兄弟姉妹には認められないため、甥や姪が代襲相続したときには遺留分はありません。

本記事では、代襲相続と遺留分に関する基礎知識を解説しています。代襲相続と遺留分の関係を知りたい方は、ぜひ最後までお読みください。

代襲相続とは何か

まずは、そもそも代襲相続とはいかなる制度かを解説します。

代襲相続の基礎知識

代襲相続とは、本来の相続人が既に亡くなっているケースなどで、相続人の子が代わりに相続権を得る制度です。

たとえば親が死亡したとき、本来は子が相続人になります。しかし、子が親より先に亡くなっていれば、相続はできません。そこで代襲相続により、「子の子」すなわち孫が、相続権を得ます。

本来であれば「親→子→孫」の順に、代々財産が引き継がれるはずです。親より子が先に亡くなったからといって、孫が相続できなくなるのは不公平と考えられます。そこで代襲相続により、親から直接孫が財産を取得することが認められています。

代襲相続人になれる人

.png)

代襲相続が発生するのは、被相続人の死亡時に、相続人になるはずの子や兄弟姉妹が既に亡くなっているなどして相続できないケースです。

代襲相続人になれるのは次の人です。

代襲相続人になれる人

相続人である子が死亡していたとき :「子の子」すなわち孫

相続人である兄弟姉妹が死亡していたとき:「兄弟姉妹の子」すなわち甥・姪

孫も既に亡くなっていたときには、「孫の子」すなわち「ひ孫」が「再代襲相続人」となります。

これに対して兄弟姉妹には再代襲は認められておらず、甥・姪が既に亡くなっていても「甥・姪の子」は代襲相続人になれません。あまりにも被相続人との関係が遠いためです。

相続欠格や廃除の場合も代襲相続となる

代襲相続が発生するのは、被相続人が死亡した以外にも、本来の相続人が、次の事情により相続できない場合です。

- 相続欠格

- 廃除

「相続欠格」とは、本来の相続人が民法891条各号のいずれかに該当する場合に、相続人となれない制度です。「廃除」とは、家庭裁判所への請求により相続人の資格をはく奪する制度です。相続人が相続欠格や廃除となっても、効果は本人に限られます。相続人になるはずだった人の子は、代襲相続が可能です。

代襲相続が発生しないケース

相続欠格や廃除とは異なり代襲相続が発生しないケースもあります。相続人を確定する際に、次で紹介するようなケースに該当しないかをチェックしましょう。

相続放棄と代襲相続

代襲相続が発生しないのは、本来の相続人が「相続放棄」により権利を失ったケースです。

相続放棄とは、プラス・マイナスいずれの財産も一切相続しないことです。相続放棄すると元から相続人でなかったとみなされるため、「相続放棄をした相続人」の子は、代襲相続ができません。

関連記事|相続放棄の期限|相続放棄の手続きとやり方について弁護士が解説します

養子縁組前の子の代襲相続

-1.png)

養子縁組をした養子にも、相続権は認められます。養子が養親より先に亡くなっていたケースで「養子の子」に代襲相続が認められるかは、養子縁組とのタイミング次第です。

「養子の子」が生まれる前に養子縁組をしていれば、代襲相続できます。反対に「養子の子」が生まれた後に養子縁組をしていれば、代襲相続できません。

遺留分とは

遺留分とは、遺言や贈与によっても奪うことのできない、最低限保障された被相続人の財産に対する一定割合の取り分を言います。民法で定められた遺留分は、相続人の公平や相続人の生活を守るため、重要な権利です。

遺留分の割合は、法定相続分の2分の1とされています。ただし、遺留分権利者が直系尊属(両親等)である場合には、遺留分割合は3分の1となります。

代襲相続人の遺留分がある場合とない場合

代襲相続人にも遺留分は発生し得ます。子を代襲相続するか、兄弟姉妹を代襲相続するかで扱いが異なります。

孫・ひ孫は遺留分あり

子の相続権を引き継いで孫が代襲相続する場合には、遺留分を有します。代襲相続は代襲される人の権利をそのまま引き継ぐため、子が有するはずの遺留分は孫にも認められます。

遺留分割合も子の権利を引き継ぐため、先に亡くなった子が有するはずであった割合と同じです。代襲相続する「子の子」(孫)が複数いれば、人数に応じて均等に分けます。

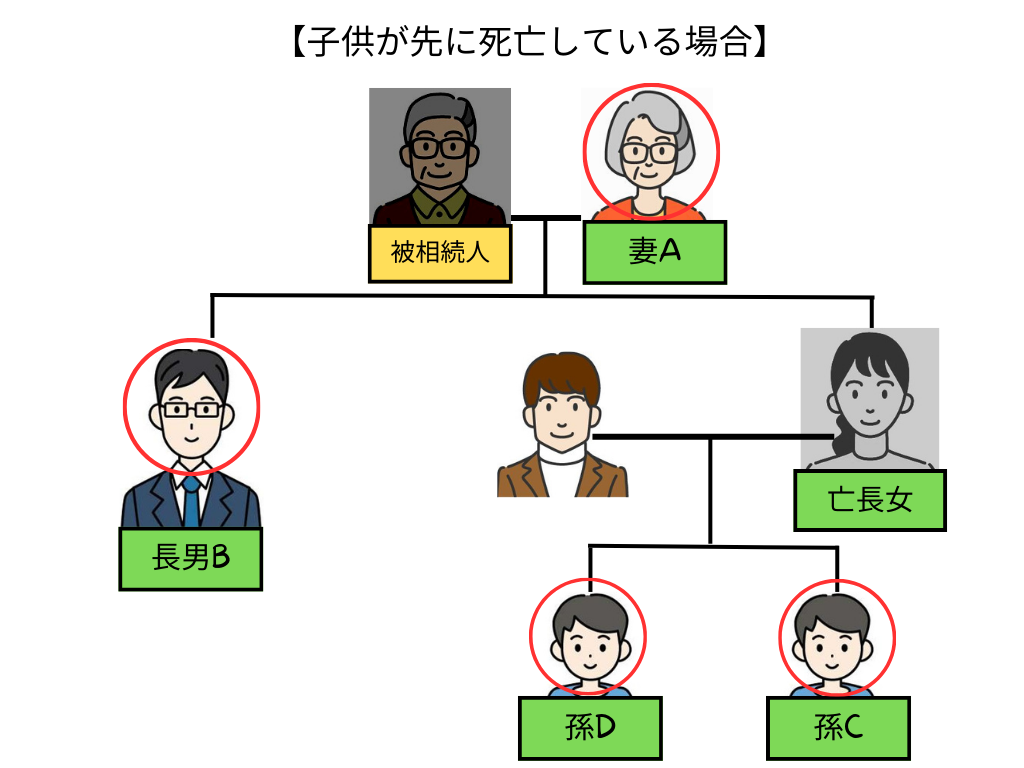

相続人が妻A、長男B、亡き長女の子C・Dの計4人であったときは、CとDの法定相続分は、長女の1/4を2人で分けた1/8ずつです。したがって、遺留分割合は以下の通りになります。

- 妻A :1/2×法定相続分1/2=1/4

- 長男B :1/2×法定相続分1/4=1/8

- 孫C :1/2×法定相続分1/8=1/16

- 孫D :1/2×法定相続分1/8=1/16

孫も先に亡くなっていてひ孫が再代襲相続するケースでも、元々子が有するはずだった相続権を引き継ぐため同様です。

甥姪に遺留分なし

兄弟姉妹の権利を引き継いで甥・姪が代襲相続する場合には、遺留分はありません。

遺留分権利者は「兄弟姉妹を除く」法定相続人です。そのため、兄弟姉妹は法定相続人になり得ますが、遺留分は有しません。つまり、兄弟姉妹が法定相続人となるケースでも、「妻に全財産を相続させる」との遺言があれば遺産を受け取れないのです。

そうであれば、被代襲者である兄弟姉妹が遺留分権者ではない以上、その下の世代である甥・姪も同様に遺留分の権利を持たないとされているのです。

したがって、被相続人が「妻に全財産を相続させる」との遺言を残していれば、甥・姪は代襲相続人となっても遺留分侵害額請求はできません。

代襲相続人がいる場合の遺留分侵害額の計算

代襲相続人が遺留分を有する場合に、その遺留分の割合や遺留分額をどのように計算するべきかを解説します。

代襲相続人の遺留分割合

個別の遺留分割合は、相続人の法定相続分に遺留分割合を掛けることで算出されます。遺留分割合は、以下の通りです。

- 相続人が子どもやその代襲相続人 :1/2

- 相続人が直系尊属のみの場合 :1/3

そのため、代襲相続人が受け取る遺留分の割合は2分の1となります。これに法定相続分をかけた割合が個別の遺留分割合となります。

そのため、代襲相続人が1人であれば、代襲相続人の個別の遺留分割合は、被代襲者の遺留分割合と同じとなります。他方で、代襲相続人が複数いる場合には、その分法定相続分も小さくなることから、個別の遺留分割合も小さくなります。

例えば、先に亡くなった子の法定相続分4分の1で、代襲相続人が2人であれば、代襲相続人1人あたりの個別の遺留分割合は、16分の1となります。

代襲相続人の遺留分額の計算例

以下のケースで代襲相続人がいる場合の遺留分侵害額の計算例を見ていきたいと思います。

- 相続人:妻A、長男B、亡き長女の子C・D

- 相続財産:8000万円(積極財産のみ)

- 「妻に全財産を相続させる」との遺言あり

- 生前贈与なし

このとき、遺留分割合は次の通りです。

- 長男B :1/2×法定相続分1/4=1/8

- 孫C :1/2×法定相続分1/8=1/16

- 孫D :1/2×法定相続分1/8=1/16

したがって、遺留分額は以下の通り計算できます。

- 長男B :8000万円×1/8=1000万円

- 孫C :8000万円×1/16=500万円

- 孫D :8000万円×1/16=500万円

よって、Bは1000万円、CとDは各500万円ずつ、Aに対して遺留分侵害額請求が可能です。

遺留分請求の流れ

遺留分を受け取るには、遺留分侵害額請求が不可欠です。自動的に遺留分に相当するお金がもらえるわけではありません。遺留分請求をするために必要なプロセスを紹介します。

遺留分請求を通知する

まずは、遺留分を侵害する相続人に対して、遺留分侵害額請求の意思表示をします。

遺留分請求は口頭ではなく、内容証明郵便を用いて通知することが望ましいです。遺留分請求をした日時やその内容を事後的に証明できるようにするためです。

相続人や受遺者と交渉をする

遺留分請求後、義務者となる相続人や受遺者との間で話し合いを進めます。遺留分の侵害額や遺産・生前贈与の金額などについて協議を行います。相続人間での話し合いが難航する場合には、弁護士への委任を検討しましょう。

もし、相続人等の話し合いにより合意に至れば、合意内容を具体的な記載した合意書等の書面を作成することが大切です。

遺留分侵害額請求の調停申立をする

交渉で話がまとまらないときには、家庭裁判所に「遺留分侵害額請求調停」を申し立てる方法があります。

調停は、裁判所でする話し合いです。第三者である調停委員を介して冷静に話し合える点が、調停のメリットです。調停手続きにより遺留分の問題が解決できれば、調停が成立します。

遺留分侵害額請求の訴訟提起をする

調停でも合意できなければ、訴訟を提起します。訴訟では、最終的に裁判官が判決を下して決着します。原告と被告の双方が争点について主張と反論を繰り返し審理を進めていきます。審理がある程度尽くされた段階で、裁判官から当事者に対して和解の提案が行われます。多くのケースでは和解により解決します。しかし、和解の協議の甲斐なく和解が成立しなければ、当事者尋問を実施した上で判決手続きに移行します。

遺留分には時効があるため注意する

遺留分侵害額請求には時効期間が定められています。

具体的には「相続の開始(被相続人の死亡)」と「遺留分を侵害する贈与または遺贈があったこと」の両方を知った時から1年が時効期間です。1年を過ぎると請求できなくなるため、早めに行動しなければなりません。

上記の事実を知らなかったときでも、相続開始から10年を経過すると遺留分侵害額請求ができなくなってしまいます。

関連記事|遺留分の請求期限は?遺留分の時効と止める方法を解説します

遺留分の問題は弁護士に相談してください

遺留分の問題は、相続問題の中でも多くの法律上の論点を含んでいます。また、遺留分侵害請求の前提として、被相続人の遺産の全容を把握したり、相続人を特定するために戸籍謄本を収集する必要もあります。その上で、対立する他の相続人等と直接交渉をすることは、大変な負担が生じます。

一人で抱え込みすぎず、できるだけ早い時期に弁護士に相談しましょう。

初回相談30分を無料で実施しています。面談方法は、ご来所、zoom等、お電話による方法でお受けしています。

対応地域は、大阪難波(なんば)、大阪市、大阪府全域、奈良県、和歌山県、その他関西エリアとなっています。