相続が発生した際、「被相続人」という言葉を耳にする機会があるかと思います。しかし、被相続人とは一体誰のことを指すのでしょうか? 難解な法律用語が並び、わかりやすく説明されているものが少ないため、困惑してしまう方もいるかもしれません。

本記事では、相続における被相続人と相続人の違いから、相続の基本までを丁寧に解説します。初めて相続に直面する方でも、安心して読み進められるように、難しい専門用語はできる限り使わず、具体的な例を交えながら説明していきますので、ぜひ参考にしてください。

「被相続人」と「相続人」の違い

相続手続きを進める上で、「被相続人」と「相続人」の区別は非常に重要です。漢字一文字「被」の有無によって、財産を渡す側と受け取る側という、全く異なる立場を表します。この意味を正しく理解することが、円滑な相続を進める上での第一歩となります。

被相続人とは「財産を残して亡くなった方」

被相続人とは、「相続される人」、すなわち自身の財産を残して亡くなった方を指します。相続手続きにおいては、故人を指す専門用語として用いられます。

相続手続きは、被相続人の持っていた財産(遺産)を相続人に承継させる手続きをいいます。ここでいう「財産」には、以下のものが含まれます。

● プラスの財産:預貯金、不動産、株式など

● マイナスの財産:借金、未払いのローンなど

相続人とは「財産を受け取る権利がある人」

相続人とは、亡くなった方(被相続人)が遺したプラスの財産(預貯金や不動産など)と、マイナスの財産(借金など)を含めた権利や義務を、法律に基づいて受け継ぐ権利を持つ人のことです。誰が相続人となるかは、民法で範囲や順位が定められています。

相続人は一人だけとは限らず、配偶者と子どもなど、複数人になることが一般的です。

相続人となるための条件や例外事項は以下の通りです。

● 同時存在の原則: 相続人となるには、被相続人が亡くなった時点で生存している必要があります。

● 胎児の扱い: 被相続人が亡くなった時に胎児であった場合、無事に生まれた場合は相続人として認められますが、死産の場合は相続人とはなりません。

● 相続放棄: 相続放棄をした人は、初めから相続人ではなかったものとして扱われます。

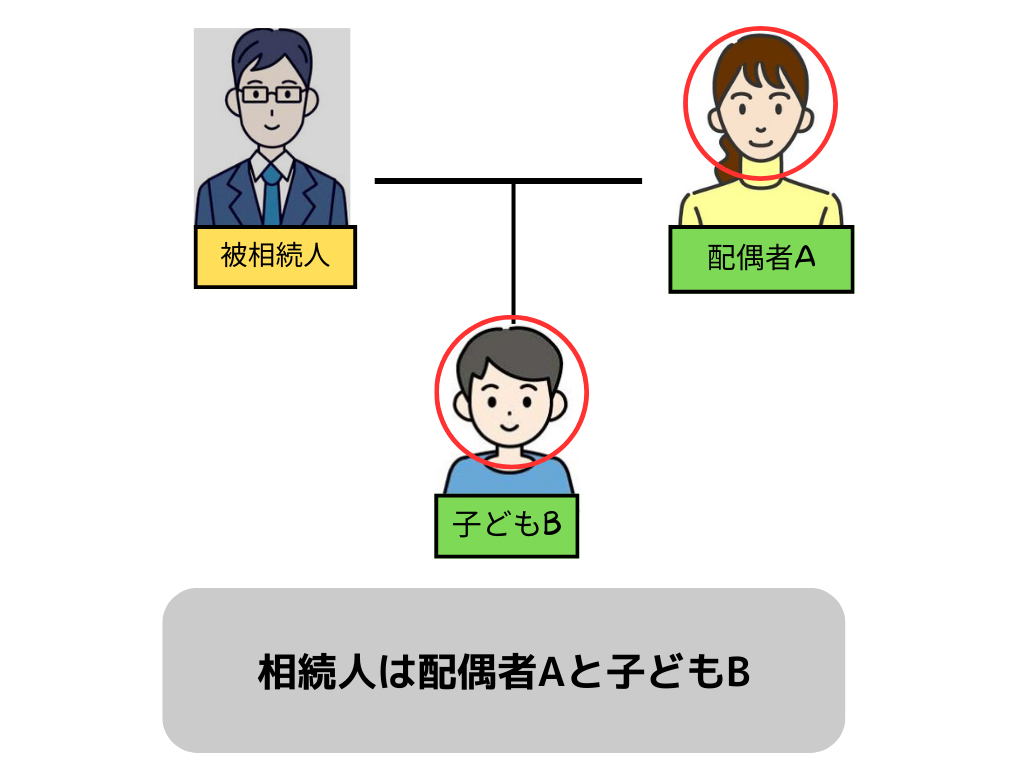

ひと目でわかる被相続人と相続人の関係

ここまで被相続人と相続人、それぞれの意味について解説しました。両者の関係性をより直感的に理解するためには、図で確認するのが効果的です。

具体的な例として、父親が亡くなり、その配偶者と子どもが相続人となるケースをシンプルな図で見てみましょう。

下記は、父親が被相続人、母親と子が相続人となる一般的なケースを示したものです。

この図は、財産を残す被相続人と、その財産を受け継ぐ相続人の関係を示しています。相続手続きにおいては、このような関係性を整理した「相続関係説明図」が作成されることがあります。これは、誰が法的に相続人であるかを明確にし、戸籍謄本の内容を分かりやすくまとめることで、その後の手続きを円滑に進める上で大変役立つ書類です。

誰が財産を受け取れる?法律で決まる相続人の範囲と順位

被相続人の遺産を誰が受け継ぐのかは、民法によってその範囲と優先順位が明確に定められています。この法律で定められた相続人は「法定相続人」と呼ばれます。

以下では、法定相続人の範囲や順位などを分かりやすく解説します。

相続する権利を持つ「法定相続人」とは

法定相続人とは、民法で定められた、被相続人の財産を相続する権利を持つ人を指します。これは、被相続人が遺言書を残していない場合や、遺言書の内容が一部の財産に限定されているといった場合に、誰が、どのくらいの割合で遺産を相続するのかを明確にするための重要なルールです。また、法定相続人には、被相続人との関係性によって相続する優先順位が厳密に定められています。これにより、特定の関係性を持つ人が優先的に相続する権利を持つことになります。

常に相続人になるのは「配偶者」

法定相続において、被相続人に「配偶者」がいる場合、その配偶者は血族相続人の有無や順位にかかわらず、常に相続人となります。これは民法第890条で「被相続人の配偶者は、常に相続人となる」と明確に定められているためです。

ここでいう「配偶者」とは、役所に婚姻届を提出し、法律上の婚姻関係にある相手を指します。たとえ長年一緒に生活し、夫婦同然の関係であっても、以下の関係にある方々には、法定相続人としての相続権は認められません。

● 婚姻届を出していない内縁の妻(夫)や事実婚のパートナー

● すでに離婚が成立している元配偶者

最高裁判所の判例でも、内縁関係を生前に解消した場合は離婚に準じて財産分与が認められるのに対して、内縁夫婦の一方が亡くなった際の相続は否定されており、内縁関係の解消に伴う財産承継は、離婚による解消と死亡による解消とでは区別されるとされています(最高裁平成12年3月10日決定)。

このように、相続において配偶者の権利が認められるのは、あくまで法律上の婚姻関係があった場合に限られることを理解しておくことが大切です。

第一順位:子どもや孫

法定相続人の第一順位は、被相続人の子どもたちです。ここでいう子どもには、以下の者が含まれます。

● 実子

● 養子縁組により法律上の親子となった養子

● 認知された子

これらの子どもが、相続において最も優先される立場となります。

もし子どもが被相続人より先に亡くなっていた場合、「代襲相続」という制度が適用されます。この場合、その子ども(被相続人から見て孫)が代わりに相続人となります。孫もすでに亡くなっている場合は、その下の世代である曾孫がさらに代襲相続人となることができます。

このように、第一順位の相続人(子どもや孫など)が一人でも存在する場合、第二順位である被相続人の親や祖父母、第三順位である兄弟姉妹は、相続人となることはできません。上位の順位の相続人がいる限り、下位の順位の相続人は相続権を持たないという点が、相続における重要な原則です。

第二順位:親や祖父母

被相続人に第一順位の相続人である「子どもや孫」が一人もいない場合、次に相続人となるのが第二順位の「直系尊属」です。直系尊属とは、被相続人から見て親や祖父母など、縦につながる血縁関係のうち、上の世代にあたる人々を指します。

第二順位の相続人としては、まず被相続人の「親(父母)」が対象です。両親がご存命であれば二人とも相続人となり、どちらか一方のみがご存命の場合はその方が相続人となります。

もし親がすでに亡くなっている場合は、さらに上の世代である「祖父母」が相続人になります。このように、相続権は世代をさかのぼって移っていくのが特徴です。

ただし、親と祖父母が両方ご存命の場合、被相続人から見て世代が近い「親」だけが相続人となります。祖父母は、親が亡くなっている場合に初めて相続人となるため、親がご存命の場合は相続人になりません。これは、民法889条1項1号でそのように定められているためです。

第三順位:兄弟姉妹や甥・姪

第一順位の子どもや孫、第二順位の親や祖父母がいずれも存在しない場合に、初めて相続人となるのが「兄弟姉妹」です。被相続人の兄弟姉妹が複数いる場合は、全員が共同相続人となります。

もし被相続人より先に兄弟姉妹が亡くなっていた場合は、「代襲相続」という制度が適用され、その兄弟姉妹の子ども、すなわち被相続人から見て「甥・姪」が代わって相続人となります。これは、本来相続人となるはずだった兄弟姉妹の相続権を、その直系卑属である子どもが引き継ぐものです。

しかし、この代襲相続には重要な注意点があります。民法において、兄弟姉妹の代襲相続は一代限りと定められており、もし甥や姪もすでに亡くなっていた場合、その子ども(被相続人から見て姪孫)がさらに代襲相続する「再代襲相続」は発生しません。つまり、甥・姪の次の世代が相続人となることは認められていないのです。傍系血族である兄弟姉妹の代襲相続にはこの制限があることを覚えておきましょう。以下は、兄弟姉妹の代襲相続におけるポイントです。

| 代襲相続の対象 | 被相続人より先に亡くなった兄弟姉妹の子ども(甥・姪) |

| 代襲相続の制限 | 兄弟姉妹の代襲相続は一代限りである |

どれくらいの財産を相続できる?ケースで見る法定相続分

被相続人が遺言書を残していない場合や、遺言書にすべての財産について記載がない場合、遺産は相続人全員の話し合い(遺産分割協議)によって分割します。この際、誰がどのくらいの割合で財産を相続できるかについては、民法によって目安が定められており、これを「法定相続分」と呼びます。

以下の項目では、遺産分割協議を行う上で重要な基準となるこの法定相続分について、具体的な家族構成のケースを挙げ、それぞれの相続割合をわかりやすく解説します。

法定相続分とは

法定相続分とは、民法第900条によって定められた、各相続人が被相続人の遺産を相続する割合を指します。この割合は、被相続人が遺言書を残していない場合に、誰がどれくらいの財産を相続するかの基準となります。相続人同士の公平性を保ち、遺産分割を円滑に進めるための目安として、法律で詳細に規定されています。

ただし、この法定相続分はあくまでも相続割合の「目安」に過ぎません。相続人全員が遺産分割協議を通じて合意すれば、法律で定められた割合とは異なる分け方も可能です。

したがって、遺言書がない場合はまず法定相続分を理解し、その上で相続人全員の話し合いにより、最終的な遺産の分け方を決定していきます。

【具体例①】配偶者と子どもが相続する場合

被相続人に配偶者と子ども(第一順位の相続人)がいる場合、その法定相続分は民法で明確に定められています。このケースでは、配偶者が遺産の2分の1を、子ども全員で残りの2分の1を相続することになります。

子どもが複数人いる場合は、その子どもたちで残りの2分の1を均等に分け合います。例えば、子どもが2人いる場合、それぞれが遺産の4分の1ずつを相続する形です。

具体的なケースとして、遺産総額が6,000万円で、相続人が配偶者と子ども2人という状況を以下の表で見てみましょう。

| 相続人 | 法定相続分 | 相続額 |

| 配偶者 | 1/2 | 3,000万円 |

| 子ども1 | 1/4 | 1,500万円 |

| 子ども2 | 1/4 | 1,500万円 |

【具体例②】配偶者と親が相続する場合

被相続人に子どもや孫といった第一順位の相続人がおらず、配偶者と親(または祖父母などの直系尊属)が存命の場合、配偶者と親が共同で遺産を相続します。この場合の法定相続分は、配偶者が遺産の3分の2を、親が残りの3分の1を相続します。親が複数人いる場合は、その3分の1を均等に分け合います。

例えば、遺産総額が6,000万円で、相続人が配偶者と父親という状況を見てみましょう。

以下は、相続財産6,000万円を配偶者と父親が相続する場合の内訳です。

| 相続人 | 法定相続分 | 相続額 |

| 配偶者 | 2/3 | 4,000万円 |

| 父親 | 1/3 | 2,000万円 |

もし両親(父親と母親)がともに存命の場合、親の相続分である3分の1を2人で分け合います。このとき、それぞれが遺産の6分の1ずつ、つまり1000万円ずつを相続します。

【具体例③】配偶者と兄弟姉妹が相続する場合

被相続人に第一順位である子どもや孫、また第二順位である親や祖父母がいずれもいない場合、配偶者と第三順位の兄弟姉妹が共同で相続人となります。この場合の法定相続分は、民法により、配偶者が遺産全体の4分の3(3/4)を、兄弟姉妹が残りの4分の1(1/4)を相続すると定められています。

兄弟姉妹が複数いる場合は、この4分の1の相続分を人数で均等に分け合います。例えば、兄弟が2人いれば、それぞれが遺産の8分の1(1/8)ずつを相続することになります。

遺産総額が6,000万円で、相続人が配偶者と兄弟2人というケースで、具体的な計算例を見てみましょう。

以下の表は、遺産総額4,000万円のケースにおける配偶者と兄弟2人の相続額を示しています。

| 相続人 | 法定相続分 | 相続額 |

| 配偶者 | 3/4 | 4500万円 |

| 兄弟1 | 1/8 | 750万円 |

| 兄弟2 | 1/8 | 750万円 |

相続開始後の大まかな流れ

大切な方が亡くなられた後、残されたご家族は深い悲しみに向き合いながらも、相続手続きを進めていくことになります。円滑な相続手続きのためには、全体の流れと各ステップで必要なことを事前に把握しておくことが重要です。

ここでは、相続発生から遺産分割完了までの大まかな流れを、5つのステップに分けて解説します。

STEP1:遺言書があるか探す

相続が始まったら、まず被相続人の遺言書があるかどうかを確認することが、相続手続きの最初の、そして最も重要なステップです。遺言書は被相続人の最終的な意思表示であり、原則として法定相続分や相続人全員による遺産分割協議よりも優先されるため、その後の手続きに大きく影響します。

遺言書には、主に「自筆証書遺言」と「公正証書遺言」の2種類があります。

自筆証書遺言は、自宅の金庫、仏壇、貸金庫などに保管されていることが多いです。また、2020年7月に始まった「自筆証書遺言保管制度」を利用している場合は、法務局に保管されています。

一方、公正証書遺言は、公証役場で作成され、その原本も公証役場に保管されているため、比較的容易に見つけられます。

自筆証書遺言を自宅などで発見した場合、勝手に開封してはいけません。これは、家庭裁判所で「検認」という手続きを行う必要があるためです。検認は、遺言書の偽造・変造を防ぐための証拠保全手続きであり、これを経ずに開封したり、遺言書を執行したりすると、5万円以下の過料に処される可能性があります。

ただし、公正証書遺言や法務局に保管されている自筆証書遺言は、すでに公的な手続きを経ているため、検認は不要です。

STEP2:相続人を確定させる

相続手続きを進める上で、被相続人の相続人を正確に確定させることは非常に重要なステップです。この目的のために必須となるのが、被相続人や相続人の戸籍謄本を収集する作業です。戸籍謄本は、相続権のあるすべての方を特定し、将来のトラブルを未然に防ぐための重要な証拠となります。多くの手続きで必要とされます。

戸籍謄本が必要となる主な手続きは以下の通りです。

● 相続税の申告

● 不動産の相続登記

● 預貯金の名義変更

具体的には、被相続人の出生から死亡までの連続した戸籍謄本、除籍謄本、改製原戸籍謄本と、相続人全員の現在の戸籍謄本が必要です。被相続人の戸籍をたどることで、親族が把握していなかった養子などが判明し、相続人が増えるケースもあります。これらの戸籍謄本は、それぞれの本籍地がある市区町村役場の窓口で請求するか、郵送で取り寄せるのが一般的な方法です。

特に、被相続人が結婚や転居により本籍地を何度か変更している場合、複数の市区町村役場にわたって過去の戸籍を順にさかのぼって集める必要があります。この作業は時間と手間がかかることが多く、中には5〜6箇所の自治体から戸籍を取り寄せるケースも珍しくありません。

STEP3:被相続人の財産調査

相続手続きを進める上で、被相続人の財産を正確に調査する作業は非常に大切な作業です。この財産には、預貯金や不動産、株式といったプラスの財産だけでなく、借金や未払い金などのマイナスの財産も含まれます。これらをすべて洗い出し、正確に把握することが、その後の遺産分割協議や相続放棄の判断に不可欠です。

まずは、故人の自宅にある書類から手がかりを探します。通帳、権利証、保険証券、金融機関からの郵便物、固定資産税納税通知書などが、被相続人の財産状況を知る重要な情報源となります。

次に、公的な機関へ問い合わせて調査を進めましょう。以下に、主な調査対象と必要な書類、取得費用の目安をまとめました。

被相続人の財産調査に必要な公的機関への問い合わせ先と費用目安

| 調査対象 | 問い合わせ先 | 主な取得書類 |

| 預貯金 | 各金融機関 | 残高証明書、取引明細書 |

| 有価証券 | 証券会社、証券保管振替機構 | 残高証明書、加入者情報 |

| 不動産 | 法務局、市区町村役場 | 登記事項証明書、名寄帳、固定資産評価証明書 |

| 借金(負債) | JICC、CIC、KSC(信用情報機関) | 開示請求書に基づく情報 |

これらの調査で判明したすべての財産を一覧にした「遺産目録」を作成しましょう。この遺産目録は、後の遺産分割協議や、もし多額の借金が判明した場合の相続放棄を検討する上で不可欠な資料となるため、丁寧に作成することが大切です。

STEP4:相続人全員で遺産分割協議を行う

遺言書がない場合は、被相続人の財産調査が完了したら、相続人全員で遺産の具体的な分け方について話し合う「遺産分割協議」を行います。この協議では、「誰が、どの財産を、どれくらいの割合で相続するのか」を決定します。遺産分割協議は、相続手続きの中でも特に重要で、相続人全員の参加が法律上必須です。たとえ一人でも参加していない相続人がいる場合、その協議は無効と判断されてしまうため、注意が必要です。

話し合いの結果、相続人全員の合意が得られた内容は、後々のトラブル防止や各種手続きに利用するため、「遺産分割協議書」という書面にまとめます。この協議書には、相続人全員が署名し、実印を押印する必要があります。複数ページにわたる場合は、各ページに契印(けいいん)も忘れずに行いましょう。

財産内容に漏れがないよう慎重に作成し、正確な手続きを進めることが大切です。

なお、遺言書がある場合でも相続人全員が合意すれば、遺産分割協議によって、遺言の内容とは異なる方法で遺産を分割することができます。

これってどうなる?相続に関するよくある疑問Q&A

ここまで、被相続人の意味や相続人との違い、相続手続きの大まかな流れを解説してきました。しかし、実際の相続では個別の状況に応じた疑問が生じやすく、基本ルールだけでは判断が難しいケースも少なくありません。

以下の項目では、こうした具体的な疑問に対し、Q&A形式で分かりやすく解説します。相続にまつわる不安を解消し、適切な対応ができるよう、ぜひ参考にしてください。

Q.被相続人に借金があった場合、それも相続するの?

亡くなった方が遺した財産には、預貯金や不動産のようなプラスの財産だけでなく、借金や未払いのローンといった「マイナスの財産」も含まれます。これらのマイナスの財産も原則として相続の対象となるため、相続人はプラスとマイナスの両方を引き継ぐことになります。もし、亡くなった方に多額の借金があり、それを相続したくないと考える場合には、「相続放棄」と「限定承認」という2つの対処法を検討できます。

相続放棄は、プラスの財産も含めて被相続人の財産を一切相続しない方法です。この手続きをすることで、借金を背負う心配はなくなります。相続放棄をする場合は、自分が相続人になったことを知った日から3ヶ月以内という「熟慮期間」の間に、家庭裁判所へ申述を行う必要があります。この期間は非常に短いため、注意が必要です。

一方、限定承認は、相続したプラスの財産の範囲内で借金を返済する方法です。もしプラスの財産が残ればそれを相続できますが、借金が多ければ手元に財産は残りません。ただし、この限定承認の手続きは非常に複雑であるため、専門家への相談を強くおすすめします。どちらの方法を選ぶにしても、期限が設けられているため、早めの情報収集と適切な対応が求められるでしょう。

Q.後から借金が発覚した場合でも、相続放棄はできるの?

相続開始(被相続人がなくなったとき)から3ヶ月の熟慮期間が過ぎた後は、原則として相続放棄はできません。

ただし、相続財産(被相続人の財産)の調査を尽くしても借金が見つからなかった場合など、被相続人に借金があることを知らなかったことについて相当な理由がある場合には、熟慮期間が過ぎた後でも相続放棄が認められる可能性があります。このようなケースもあるので、被相続人の財産を徹底的に調査しておくことが大切です。

もっとも、熟慮期間が過ぎた後に相続放棄の申述をする場合は、具体的な事情を記載した「事情説明書」を提出した上で、家庭裁判所の調査官との面談で詳しい事情を尋ねられるなど、通常の相続放棄の申述よりも手続きが複雑となります。また、「相当な理由」があるかどうかは調査官や裁判官によって厳しく見極められます。

後から借金が発覚した場合に相続放棄を認めてもらうことは容易ではありませんので、専門家への相談を強くおすすめします。

Q.遺言の内容に納得できない場合はどうすればいい?

原則として、法的に有効な遺言書の内容は尊重され、その内容に従って遺産が分割されます。しかしながら、遺言の内容に納得できない場合でも、一定の条件を満たせば対処法を講じることが可能です。

一つ目の対処法は、「遺留分侵害額請求」という制度を利用することです。遺留分とは、兄弟姉妹以外の法定相続人に保障された、最低限の遺産取得割合を指します。もし遺言によってこの遺留分が侵害されている場合、侵害された相続人は、遺言によって財産を受け取った人に対して、遺留分侵害額に相当する金銭の支払いを請求できます。この請求には、相続開始および遺留分侵害を知ってから1年以内という期限があるため、注意が必要です。

二つ目の対処法として、「遺言無効確認訴訟」を提起する方法が挙げられます。これは、遺言書に形式的な不備がある場合、被相続人が遺言を作成する能力(遺言能力)を欠いていた場合、あるいは詐欺や脅迫によって遺言が作成・撤回された場合などに、家庭裁判所へ遺言の無効を主張する手続きです。例えば、遺言者が認知症で判断能力が著しく低下していた場合などが該当します。

Q.内縁の妻や再婚相手の連れ子は相続できますか?

内縁の妻(事実婚のパートナー)や再婚相手の連れ子は、原則として被相続人の法定相続人にはなれません。これは、法律上の婚姻関係や親子関係がないため、民法で定められた相続権が発生しないからです。

しかし、これらの関係にある方が財産を受け取る方法はいくつか存在します。

以下に、内縁の妻や再婚相手の連れ子が被相続人の財産を受け取る主な方法をまとめました。

| 方法 | 対象者 | 条件・詳細 |

| 遺言書による遺贈 | 内縁の妻、連れ子 | 被相続人が生前に遺言書を作成し、特定の人に財産を与える意思表示をすることで、法定相続の原則よりも優先して財産を受け取ることが可能です。これは確実な方法と言えます。 |

| 養子縁組 | 連れ子 | 被相続人と養子縁組を行うことで、法律上の親子関係が成立します。これにより、連れ子は実子と全く同じ立場で相続権を持つことになります。 |

| 特別縁故者制度 | 内縁の妻 | 被相続人に法定相続人が一人もいない場合に限り、被相続人と生計を共にしていたり、療養看護に努めたりした内縁の妻などが家庭裁判所に申し立て、認められることで、被相続人の財産を分与してもらえる可能性があります。ただし、これは例外的な措置であり、確実に財産を受け取れるわけではありません。 |

相続問題は難波みなみ法律事務所へ

本記事では、相続手続きの第一歩として、「被相続人」と「相続人」という基本用語の違いを解説しました。

相続は、誰の身にも起こりうる身近な出来事です。しかし、多くの方にとって一生のうちに何度も経験するものではないため、法律用語や手続きの複雑さに戸惑う方も少なくありません。遺産を巡るトラブルを避け、故人の意思を尊重し、円満な相続を実現するには、今回ご紹介した基本的な知識をあらかじめ備えておくことが非常に重要です。

もし、この記事を読んでなお不安な点や疑問が解消されない場合は、一人で抱え込まず、弁護士の力を借りることを強くおすすめします。