離婚時によく問題となるのが財産分与です。

婚姻期間中に取得した財産は、原則として財産分与の対象と推定されます。

しかし、すべての財産を財産分与の対象としてしまうと、不都合が生じます。中には、夫婦が経済的に協力せずに取得する財産もあります。例えば、親から譲り受けた財産や相続した財産などです。

本記事では、親から贈与を受けた財産や遺産が財産分与の対象となるのか解説します。

財産分与の対象となる財産

財産分与とは、婚姻中に夫婦が協力して得た財産を離婚に伴って清算することをいいます。

財産分与が、夫婦で協力して得た財産を清算する制度である以上、財産分与の対象は、夫婦が経済的に協力して得た財産となります。

この財産を共有財産と呼びます。

婚姻期間中に取得した財産は、夫名義、妻名義、子供名義であったとしても、夫婦が協力して得た共有財産と推定されます。

もし、婚姻中に取得した財産が共有財産ではない場合には、共有財産ではないことを証明しなければなりません。

「別居時点」の共有財産が対象となる

財産分与は、夫婦で協力して得た財産を清算するものです。

夫婦が離婚の前提となる別居を開始することによって、夫婦の協力関係は失われます。

そこで、財産分与は、別居をした時点で有している共有財産が対象になると考えられています。

そのため、別居時点で存在していた預貯金等の財産が別居後に費消されたとしても、財産分与の対象額には変動はありません。

財産分与の割合は2分の1

財産分与の割合は、2分の1となるのが原則です。ただ、配偶者の職業が特殊で、分与割合を2分の1とすることが夫婦間の公平を害してしまう場合には、例外的に分与割合が変更されることもあります。

関連記事|財産分与と割合とは?離婚問題に精通する弁護士が解説します

特有財産は財産分与の対象外

夫婦の親や親族から贈与された財産、相続した財産は、特有財産となり、財産分与の対象から除外されます。

特有財産とは、夫婦の協力関係なくして取得した財産をいいます。例えば、親が贈与を受けた財産や親から相続した財産は、夫婦の経済的な協力とは関係なく取得した財産です。また、独身中に取得した財産も、夫婦の協力とは関係なく取得した財産です。

特有財産の具体例

特有財産には色々な種類があります。

例えば、次のような財産が特有財産となります。

- 結婚前に購入して完済した不動産

- 結婚前に保険料全てを支払った生命保険

- 結婚後に親から贈与を受けた預金

- 結婚後に親から相続した不動産や預金

結婚前に自宅不動産を購入し、結婚後も住宅ローンを支払っている場合や結婚後に購入します自宅不動産の頭金を親に支払ってもらった場合も、財産の一部が特有財産となります。生命保険や退職金についても、共有財産の一部が特有財産となる場合があります。

特有財産であることを証明する必要

特有財産であることについては、特有財産であると主張する方で証明しなければなりません。

『相手方も特有財産であることをよく把握しているから、証明は不要だ!』との声をよく耳にします。夫婦関係が依然として良好であれば、相手方も特有財産であることを認めてくれるかもしれません。

しかし、財産分与は、一般的には夫婦関係が悪化し離婚せざるを得ない状況で生じる問題です。

夫婦関係が円満では無い以上、夫婦は経済的に利害対立しています。そのため、対立する当事者に利益となるような主張を積極的にすることは稀です。

よって、特有財産であることは、客観的な証拠によって十分に証明しなければなりません。

特有財産がある場合の財産分与の計算方法

共有財産の種類に応じて財産分与の範囲や検討するべき点が変わります。財産の種類に応じて解説していきます。

不動産

婚姻後に購入した自宅不動産は財産分与の対象になります。

他方で、結婚前に自宅不動産を購入していたとしても、結婚後も住宅ローンを支払っている場合には、結婚してから別居するまでに支払っている住宅ローン額の割合に対応する部分が財産分与の対象となります。

| 【不動産の評価額×(結婚時の住宅ローン残高-別居時の住宅ローン残高)/不動産の取得価格】 |

例えば、不動産の時価が3000万円、結婚時の住宅ローン残高が2500万円、別居時点の住宅ローン残高が1000万円、購入代金が5000万円の場合、共有財産となる金額は900万円となります。

【計算式】3000万円×1500万円/5000万円=900万円

他方で、婚姻前に自宅不動産を購入し、その支払いも婚姻前に終えている場合には、特有財産として財産分与の対象から外れます。

頭金を特有財産で支払っている場合

婚姻後に不動産を購入している場合でも、その頭金を婚姻前の貯蓄や親族からの支援(特有財産)から支払っている場合には、その特有財産部分を控除しなければなりません。

ただ、頭金の金額をそのまま差し引くことはしません。購入した不動産の時価額が、時の経過によって変動する以上、支払った頭金の価値も変動するからです。

そこで、頭金の金額が不動産の購入代金全体に対して占める割合に、不動産の現在の時価額を掛けることで算出される金額を差し引きます。

| 例①(住宅ローンがない場合) 夫が自宅不動産を購入するに際して、売買代金5000万円のうち、500万円を遺産等の特有財産で、残りを共有財産で支払った事案。 ❶不動産の購入価額5000万円 ❷現在の不動産評価額が3000万円 ❸遺産等の金額が500万円 ❸が❶に占める割合を算出します。 500万÷5000万=1/10(❹) ❷の金額のうち❹の割合にあたる金額を算出します。 3000万×1/10=300万 共有財産は、3000万円から300万円を引いた2700万円(❺) 夫の取り分 300万円と1350万円(❺の半分) 妻の取り分 1350万円 |

| 例②(住宅ローンがある場合) 夫が自宅不動産を購入するに際して、売買代金5000万円のうち、500万円を遺産等の特有財産で、残りを住宅ローンを組んで別居まで住宅ローンの支払いを続けた事案。 ❶不動産の購入価額5000万円 ❷現在の不動産評価額が3000万円 ❸遺産等の金額が500万円 ❹住宅ローンの残額 2000万円 ❸が❶に占める割合を算出します。 500万÷5000万=1/10(❺) ❷から❹を差し引きます。 3000万-2000万=1000万(❻) ❻のう金額のうち❺にあたる金額を算出します。 1000万×1/10=100万(❼) 共有財産は、1000万円から100万円を引いた900万円(❽) 夫の取り分 100万円と450万円(❽の半分) 妻の取り分 450万円 |

預貯金

別居時点の残高が財産分与の対象となります。

相手方が預貯金に関する資料を開示しない場合には、裁判所を通じて調査嘱託という手続を行うことで、別居時点の残高や別居前の口座履歴を調べることが可能となります。

ただ、預貯金の残高等を調査嘱託で調べる場合には、金融機関と支店名の情報を得ておくことが必要となります。

生命保険

生命保険の場合、別居時点で解約した場合に支払われる解約返戻金(へんれいきん)が対象となります。

実際に解約することまでは必要ありません。別居時に解約したと仮定した場合に支払われる解約返戻金を共有財産とします。

掛捨ての生命保険の場合、解約返戻金が支払われませんので財産分与の対象とする必要はありません。

結婚前に加入している生命保険であっても、結婚後にも保険料を支払っているのであれば、その解約返戻金の一部は財産分与の対象となります。

この場合の計算方法がさまざまあります。別居時点の解約返戻金から結婚時の解約返戻金を差し引いた残額を財産分与の対象とすることがあります。あるいは、別居時点までの加入期間に対する、結婚してから別居時点までの期間の割合を別居時点の解約返戻金の金額に掛ける方法で算出する方法もあります。

株式・投資信託等の有価証券

株式や投資信託などの有価証券も財産分与の対象となります。結婚前から購入していた自社株についても、購入前の自社株を除いた残りの株数が財産分与の対象となります。

別居時点の株式や投資信託が財産分与の対象ですが、評価時点は離婚時となります。

退職金

退職金も財産分与の対象となります。

しかし、勤務先を実際に退職する必要はありません。別居時に自主退職したと仮定して、勤務先から支給される退職金が財産分与の対象となります。

ただ、結婚前から在籍して勤続している場合には、入社してから別居までの期間のうち、結婚から別居までの期間に対応する退職金が財産分与の対象となります。

現金

婚姻期間中に貯めた現金も共有財産として財産分与の対象となります。

ただ、預貯金やその他金融資産のように、別居時点で現金がいくら残っているかを事後的に証明しなければならないため、金庫やタンス内の現金を写真撮影しておくなど、事後的に証明できるようにしておくことが必要です。

家具、宝石類、、自動車、ペット等の動産類

家具や宝石類の動産類、自動車も、婚姻期間中に夫婦の共有財産によって購入されている場合には、動産類も財産分与の対象となります。

動産類は、新品と同等の価格ではなく、中古市場の時価額で評価します。なお、ペットも法律上は動産類として扱われますので財産分与の対象になるのが原則です。

借金は対象とならない

相談事例として、住宅ローンやその他の借入のうち、その半分を相手方に請求したいと考えているケースがあります。

しかし、財産分与はあくまでも夫婦が協力して築いた財産を分与するものです。そのため、借入等の債務そのものを分与することは想定されていません。つまり、債務のうち幾分かを相手方に払ってもらうことはできません。

プラスの財産から控除はできる

借入そのものを請求することはできません。ただ、預貯金や不動産などのプラスの財産がある場合、その金額から借入の金額を差し引くことはできます。

例えば、預貯金や不動産等のプラスの金額が2000万円で、住宅ローン等の債務が1500万円の場合です。この場合、2000万円−1500万円=500万円が分与の対象となります。

控除できる債務は、住宅ローン、車両ローン及び生活費のための借り入れに限られています。遊興費やギャンブルなど、夫婦の共同生活を維持するのに必要ではない借入は控除できません。

年金分割

配偶者が会社員や公務員の場合、厚生年金の納付記録を対象に年金分割することができます。あくまでも、厚生年金の受給額そのものを分割するわけではなく、あくまでも婚姻期間中の厚生年金・共済年金の納付記録を分割するものです。

特有財産と共有財産と混在している場合

特有財産と共有財産と混在することで、特有財産の特定が難しくなります。

親族から現預金を譲り受けた場合でも、譲り受けた現預金が、給与口座や生活費の口座に入金され、入出金が繰り返されてしまうと、贈与や相続した預金と共有財産である預金が混在してしまいます。

混在することで、特有財産の特定ができなくなり、その結果、その資産は共有財産として扱われることになります。

この場合にはさまざまな処理があり得ます。

特有財産の入金があった日から別居日までの期間が短く、入出金も少ない場合には、別居日時点の預金残高のうち何割かを特有財産として認められる場合があります。

他方で、特有財産の入金後、預金残高が一旦ほとんど無くなってしまった場合、預金のうちどの部分が特有財産であるかを特定することが難しくなります。

また、特有財産の入金後、長期間が経過しており、その間多数の入出金が繰り返されている場合も同様です。

このような場合には、特有財産を夫婦の生活費等に充てていたことを踏まえて、特有財産を考慮しない可能性があります。

特有財産の維持に寄与している

その財産が特有財産であるとしても、その財産の維持管理に寄与していれば、その財産の一部を共有財産として扱うことがあります。

財産の取得・形成のそれ自体について、夫婦の経済的な協力がなかったとしても、その財産の価値を維持するために、夫婦が協力している場合にまで、財産分与において一切考慮しないとするのは、夫婦間の公平を害してしまいます。

そこで、相続や贈与によって取得した財産であったとしても、これら財産の維持管理に相手方も協力している場合には、特有財産であったとしても、その一部が財産分与の対象となることがあります。

例えば、親から相続した建物の修繕費を共有財産によって支出している場合、相続税を共有財産によって支出している場合です。

財産分与に関する裁判所の解説はこちら

特有財産を証明するための対策

親から生前贈与や相続を受けた財産であっても、特有財産であることの証明は簡単ではありません。

特有財産であることを証明して財産分与の対象から外すために、あらかじめ準備をしておくことが重要です。

専用口座に入金する

親から受けた贈与や相続の財産が、共有財産と混在しないように、給与口座や生活費の口座と区別した専用の口座に入金するようにします。あるいは、専用口座の開設ができない場合には、定期預金として、他の共有財産と明確に区別できるようにします。

証拠を確保しておく

親の資金で自宅不動産を購入したり、金銭を譲り受けた際、その資産の全部又は一部が親の贈与財産または相続財産であることを確認できる書類を残しておきます。

親との間で合意書や領収書などの書面を残しておくことが有用です。

また、親の口座から本人の口座に送金する場合にも、親の贈与財産であることが、口座履歴上、確認できるように、親の名前で送金するように心がけます。現金の交付はできる限り控え、それでもなお現金の交付をする場合には、領収書等の資料を残しておきます。

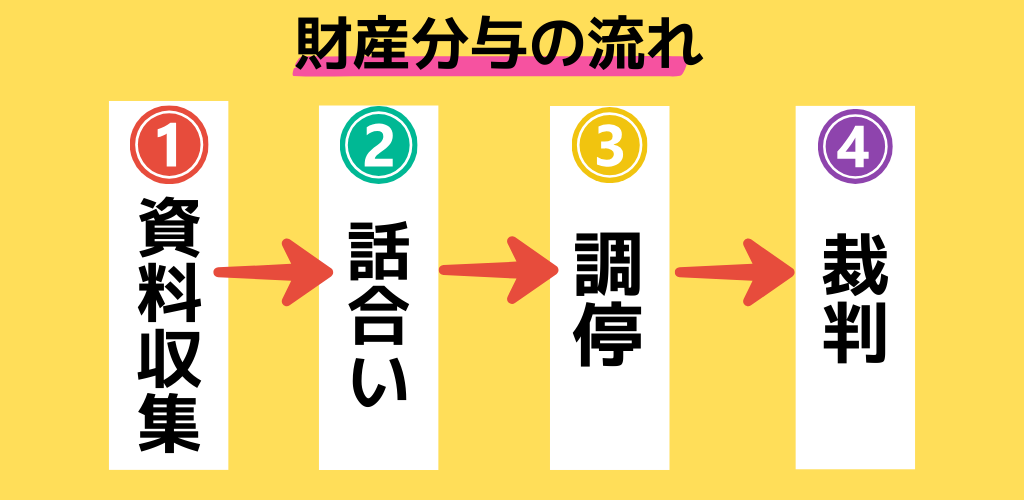

財産分与を求めるプロセス

多くの事案では、離婚時の離婚条件の一つとして財産分与の話し合いが行われます。離婚時における財産分与を求めるプロセスを解説します。

別居時に共有財産を把握しておく

別居する前に相手方の共有財産の情報をあらかじめ収集しておくことが重要です。

特に、相手方に夫婦の共有財産の管理を一任しているケースでは、全く相手方の共有財産の情報を知らされておらず、本来認められるべき財産分与が認められない結果になるおそれもあります。

そこで、隠し財産も含めて相手方の財産の全容を事前に把握しておくように計画的に進めていきます。

離婚協議で財産分与を求める

まずは、夫婦の話し合いにより、財産分与の問題を解決させていきます。

夫婦間の協議により財産分与の問題が合意され、その他の離婚条件も調整できれば、離婚協議書を作成した上で、離婚届を市町村役場に提出します。財産分与は、夫婦間の口頭によっても合意することは可能です。

しかし、合意内容を明確化させ、紛争の蒸し返しを防ぐためにも、口頭ではなく合意書などの文書を作成しておくことが重要です。

財産分与の支払条件が分割払いとなる場合には、離婚協議書を公正証書としておくことも検討します。

離婚調停の申立を行う

離婚協議が頓挫すれば、離婚調停の手続きを進めていきます。

調停手続は、家庭裁判所の裁判官と調停委員(男女2名)の調停委員会が当事者を説得して、財産分与を含めた離婚問題を解決させる手続きです。

調停手続を経て、夫婦間で財産分与の問題も含めて合意に至れば、調停は成立します。

他方で、調停委員の関与があっても、当事者間で合意ができなければ調停は不成立となります。

離婚裁判(離婚訴訟)の手続きを進める

離婚調停の不成立後、訴訟提起をすることで、裁判手続きが始まります。

裁判手続では、調停手続のような話し合いの要素は少なくなります。裁判官が、当事者から提出された書面や証拠を踏まえて、離婚問題に関する認定を行った上で、最終的な判断(判決)を下します。

ただ、多くの離婚事案においては、判決手続に移行する前に、裁判官が当事者双方に対して和解の勧告を行います。将来の判決を見据えて、双方にとって利益となるような和解案の提示がなされます。

裁判上の和解が成立すれば、離婚は成立します。和解が成立せず、裁判官が判決を下した場合には、2週間以内に控訴しない限り、判決は確定しますから、離婚は成立します。

離婚後の財産分与

離婚時に財産分与の問題が解決されなかった場合でも離婚した日から2年以内であれば財産分与の請求をすることができます。

当事者の話し合いが進展しない場合には、財産分与の調停申立てを行います。

財産分与の調停が不成立となった場合には、財産分与の審判手続に移行し、終局的な解決を目指します。

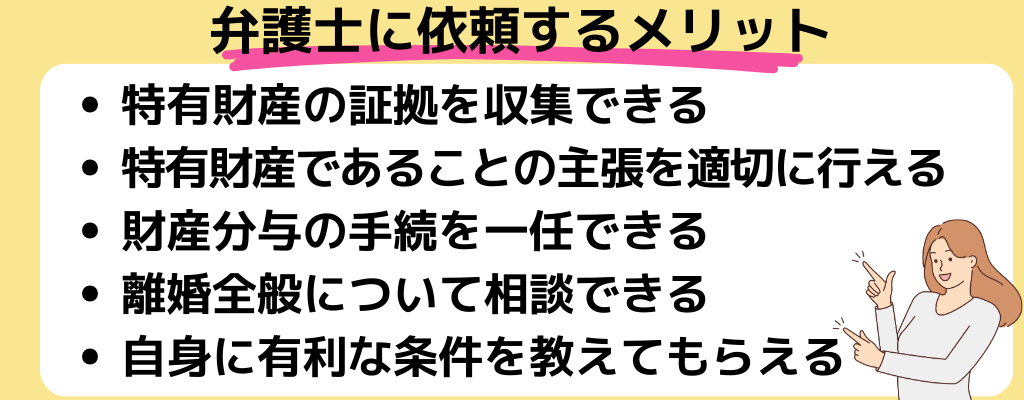

財産分与の問題は弁護士に相談しよう

親や親族から財産を譲り受けることはよくあることです。

しかし、お金には色が付いておらず、特有財産であることは一見して明らかではありません。

特有財産であることを客観的な資料から特定し、適正な財産分与額を導く必要があります。

まず、まずは弁護士に相談することが重要です。

初回相談30分を無料で実施しています。

面談方法は、ご来所、zoom等、お電話による方法でお受けしています。

お気軽にご相談ください。

対応地域は、大阪難波(なんば)、大阪市、大阪府全域、奈良県、和歌山県、その他関西エリアとなっています。