離婚の際に問題となりがちな財産分与。

夫婦の婚姻期間が長くなればなるほど、財産の種類や入出金が増えるため、財産分与の問題は複雑になります。

その中でも問題となりやすいのが、財産分与の対象です。財産分与の対象は夫婦共有財産であり、特有財産は除外されます。

しかし、この共有財産にあたるのか否かはそう簡単な議論ではありません。

今回のコラムでは、財産分与の対象について解説していきます。

財産分与の対象とならないものは「特有財産」

財産分与の対象は、夫婦の共有財産であり、特有財産は財産分与の対象から除外されます。

特有財産とは、夫婦の協力関係なくして取得した財産をいいます。例えば、親が贈与を受けた財産や親から相続した財産は、夫婦の経済的な協力とは関係なし取得した財産です。また、独身中に取得した財産も、夫婦の協力とは関係なく取得した財産です。

ただし、特有財産であることは、これを主張する方が証明しなければなりません。特に、共有財産と混在しているような場合、特有財産の範囲を特定することが非常に難しくなることもあります。

財産分与は「別居時」の「共有財産」が対象となる

離婚時に残っている財産の全てが財産分与の対象財産となるわけではありません。財産分与の対象財産を説明します。

共有財産とは何か?

財産分与とは、夫婦で協力して得られた財産を清算するものです。

この夫婦で協力して得た財産を共有財産と呼びます。

婚姻中に取得した財産であれば、その名義が夫婦のいずれであるか関係なく共有財産となります。また、どちらの名義の財産であるかが判然としない場合でも、その財産は財産分与の対象となる夫婦共有財産と推定されます。

あくまでも推定ですから、客観的な証拠をもって、その財産が財産分与の対象から除外される特有財産であることを証明することができれば、その推定は覆ります。

「別居時点」の共有財産が対象となる

財産分与は、夫婦で協力して得た財産を清算するものです。

夫婦が離婚の前提となる別居を開始することによって、夫婦の協力関係は失われます。

そこで、財産分与は、別居をした時点で有している共有財産が対象になると考えられています。

そのため、別居時点で存在していた預貯金等の財産が別居後に費消されたとしても、財産分与の対象額には変動はありません。

財産分与の割合は2分の1

財産分与の割合は、2分の1となるのが原則です。ただ、配偶者の職業が特殊で、分与割合を2分の1とすることが夫婦間の公平を害してしまう場合には、例外的に分与割合が変更されることもあります。

関連記事|財産分与と割合とは?離婚問題に精通する弁護士が解説します

財産の種類に応じた財産分与の範囲

共有財産の種類に応じて財産分与の範囲や検討するべき点が変わります。財産の種類に応じて解説していきます。

不動産

婚姻後に購入した自宅不動産は財産分与の対象になります。

他方で、結婚前に自宅不動産を購入していたとしても、結婚後も住宅ローンを支払っている場合には、結婚してから別居するまでに支払っているローン額の割合に対応する部分が財産分与の対象となります。

【不動産の評価額×(結婚時の住宅ローン残高-別居時の住宅ローン残高)/不動産の取得価格】

例えば、不動産の時価が3000万円、結婚時の住宅ローン残高が2500万円、別居時点の住宅ローン残高が1000万円、購入代金が5000万円の場合、共有財産となる金額は900万円となります。

▶計算式 3000万円×1500万円/5000万円=900万円

他方で、婚姻前に自宅不動産を購入し、その支払いも婚姻前に終えている場合には、特有財産として財産分与の対象から外れます。

頭金を特有財産で支払っている場合

婚姻後に不動産を購入している場合でも、その頭金を婚姻前の貯蓄や親族からの支援(特有財産)から支払っている場合には、その特有財産部分を控除しなければなりません。

ただ、頭金の金額をそのまま差し引くことはしません。

購入した不動産の時価額が、時の経過によって変動する以上、支払った頭金の価値も変動します。

そこで、頭金の金額が不動産の購入代金全体に対して占める割合に、不動産の現在の時価額を掛けることで算出される金額を差し引きます。

| 例えば、不動産の時価が3000万円、頭金が500万円、購入代金が5000万円の場合、頭金は300万円として評価します。 計算式:3000万円×500万円÷5000万円=300万円 |

預貯金

別居時点の残高が財産分与の対象となります。

相手方が預貯金に関する資料を開示しない場合には、裁判所を通じて調査嘱託という手続を行うことで、別居時点の残高や別居前の口座履歴を調べることが可能となります。

ただ、預貯金の残高等を調査嘱託で調べる場合には、金融機関と支店名の情報を得ておくことが必要となります。

生命保険

生命保険の場合、別居時点で解約した場合に支払われる解約返戻金(へんれいきん)が対象となります。

実際に解約することまでは必要ありません。別居時に解約したと仮定した場合に支払われる解約返戻金を共有財産とします。

掛捨ての生命保険の場合、解約返戻金が支払われませんので財産分与の対象とする必要はありません。

結婚前に加入している生命保険であっても、結婚後にも保険料を支払っているのであれば、その解約返戻金の一部は財産分与の対象となります。

この場合のさまざまな計算方法があります。

別居時点の解約返戻金から結婚時の解約返戻金を差し引いた残額を財産分与の対象とすることあります。あるいは、別居時点までの加入期間に対する、結婚してから別居時点までの期間の割合を別居時点の解約返戻金の金額に掛ける方法で算出する方法もあります。

子供名義の学資保険

子供名義の学資保険を財産分与の対象とするべきかはよく問題となります。

子供名義の学資保険であっても、夫婦がその保険料を負担しているのであれば、その学資保険の解約返戻金は共有財産となります。

ただ、学資保険は子供の将来のための積立てですから、夫婦の合意により財産分与の対象から外すことはあります。

株式・投資信託等の有価証券

株式や投資信託などの有価証券も財産分与の対象となります。結婚前から購入していた自社株についても、購入前の自社株を除いた残りの株数が財産分与の対象となります。

別居時点の株式や投資信託が財産分与の対象ですが、評価時点は離婚時となります。

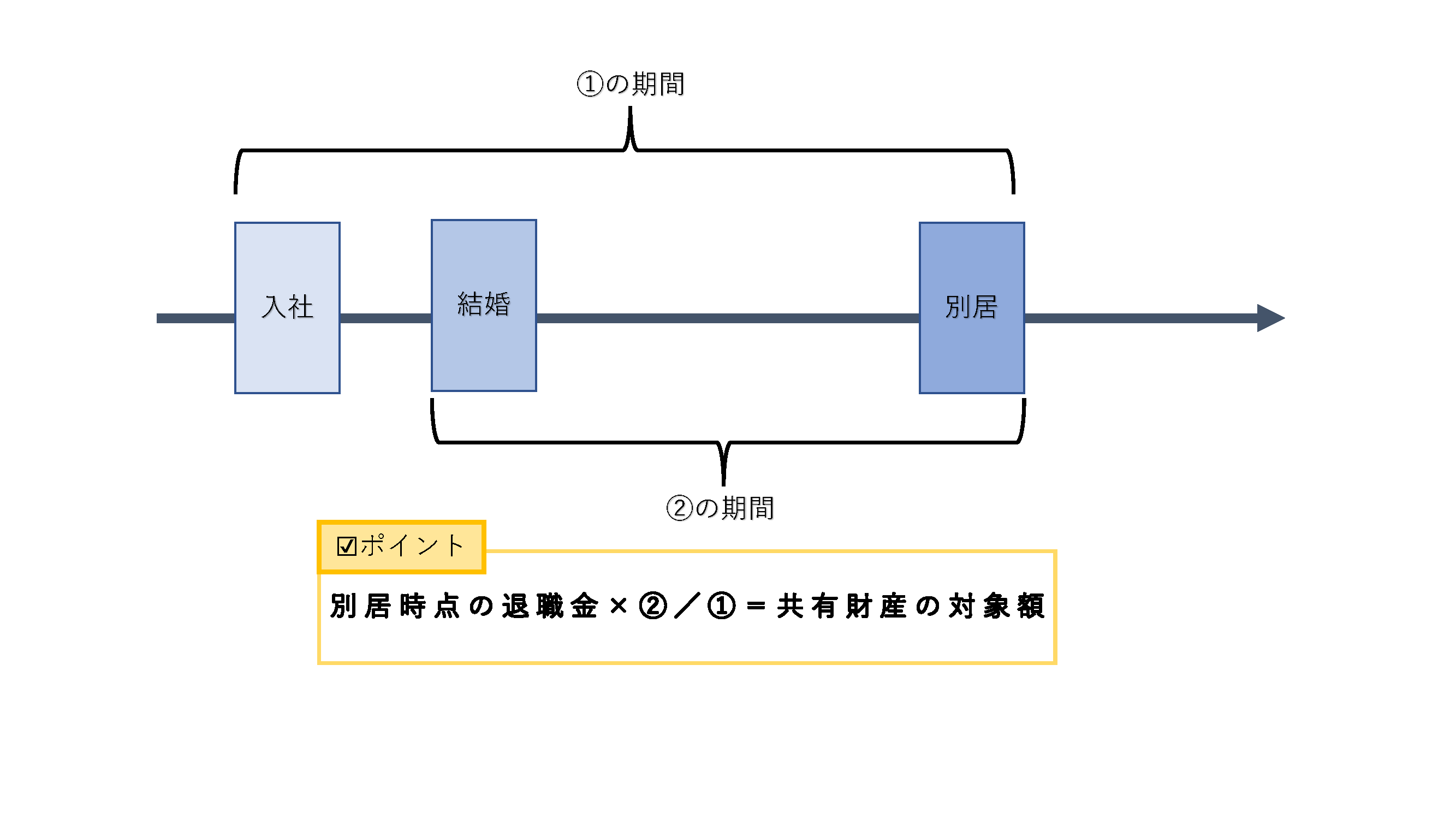

退職金

退職金も財産分与の対象となります。

しかし、勤務先を実際に退職する必要はありません。別居時に自主退職したと仮定して、勤務先から支給される退職金が財産分与の対象となります。

ただ、結婚前から在籍して勤続している場合には、入社してから別居までの期間のうち、結婚から別居までの期間に対応する退職金が財産分与の対象となります。

現金

婚姻期間中に貯めた現金も共有財産として財産分与の対象となります。ただ、預貯金やその他金融資産のように、別居時点で現金がいくら残っているかを事後的に証明しなければならないため、金庫やタンス内の現金を写真撮影しておくなど、事後的に証明できるようにしておくことが必要です。

家具、宝石類、、自動車、ペット等の動産類

家具や宝石類の動産類、自動車も、婚姻期間中に夫婦の共有財産によって購入されている場合には、動産類も財産分与の対象となります。動産類は、新品と同等の価格ではなく、中古市場の時価額で評価します。なお、ペットも法律上は動産類として扱われますので財産分与の対象になるのが原則です。

借金は対象とならない

相談事例として、住宅ローンやその他の借入のうち、その半分を相手方に請求したいと考えているケースがあります。

しかし、財産分与はあくまでも夫婦が協力して築いた財産を分与するものです。そのため、借入等の債務そのものを分与することは想定されていません。つまり、債務のうち幾分かを相手方に払ってもらうことはできません。なお、借入が日常家事債務に当たる場合には異なる検討が必要となります。

プラスの財産から控除はできる

借入そのものを請求することはできません。ただ、預貯金や不動産などのプラスの財産がある場合、その金額から借入の金額を差し引くことはできます。

例えば、預貯金や不動産等のプラスの金額が2000万円で、住宅ローン等の債務が1500万円の場合です。この場合、2000万円−1500万円=500万円が分与の対象となります。

控除できる債務は、住宅ローン、車両ローン及び生活費のための借り入れに限られています。遊興費やギャンブルなど、夫婦の共同生活を維持するのに必要ではない借入は控除できません。

オーバーローンの場合はゼロとなることも

仮に、プラスの財産から借入を引いた結果、マイナスとなる場合(オーバーローン)です。オーバーローンの場合には、マナイス部分を相手方に負担させることはできません。

オーバーローンであれば、財産はゼロ扱いとなります。

年金分割

配偶者が会社員や公務員の場合、厚生年金の納付記録を対象に年金分割することができます。あくまでも、厚生年金の受給額そのものを分割するわけではなく、あくまでも婚姻期間中の厚生年金・共済年金の納付記録を分割するものです。

特有財産は対象外

夫婦の協力とは関係なく得られた財産を特有財産といいます。

財産分与の対象は、夫婦の協力により取得した財産、つまり、共有財産です。

そのため、夫婦の協力とは関係なく取得した財産は財産分与の対象から外れます。

具体例

特有財産としては、結婚する前に購入した財産や預貯金があります。

婚姻中に取得したものであっても、親族から贈与を受けた財産や相続した財産は、夫婦の協力なく得ているものですので、特有財産とされます。

特有財産の配当金は対象となる

不動産の賃料収入や株式・投資信託の配当金は、その財産から生まれる資産という意味で法定果実といいます。

この法定果実が特有財産によって生じている場合、その法定果実は特有財産になるのでしょうか?

賃料収入などの法定果実が、共有財産となる預貯金等の口座に入金されている場合、その口座内の預貯金が共有財産なのか、特有財産から生まれた法定果実なのか、判然としないことが多いです。

このような場合には、たとえ法定果実が特有財産から生じているものであったとしても、共有財産と扱われることが多いでしょう。

他方で、法定果実の専用口座が開設され、給与やその他の共有財産の入出金がほとんどないような場合には、共有財産との混在がないとして、特有財産になる可能性はあります。

ただし、このような場合でも、相手方が、特有財産となる預貯金の維持や管理に貢献している場合には、その一部が財産分与の対象となることはあり得るでしょう。

結婚後の預金と混在している場合は?

婚姻前から有していた定期預金やその他の貯蓄は特有財産となります。

しかし、婚姻前の貯蓄を管理している銀行口座が、結婚後も使用され、結婚後の収入や生活費に関する入出金が繰り返されている場合、預金の内どの部分が特有財産であるのかが判然としないことが多いです。

このように、たとえ特有財産であっても、結婚後の共有財産と混在し、特有財産の特定ができない場合には、共有財産とされることがあります。

他方で、婚姻前から有している定期預金について、婚姻後も解約せずにそのまま管理している場合には、共有財産との混在がありません。

また、満期を迎えて普通預金に入金されたとしても、それ以外に入出金がない場合には、共有財産との混在がありませんので、特有財産となります。

財産の維持に貢献している場合は?

財産そのものが、特有財産ではなかったとしても、特有財産である不動産の固定資産税や修繕費を家計から支出するなどして、特有財産の維持管理に配偶者が貢献してきたにも関わらず、何らの修正されないのは不公平です。

そこで、例外的にたとえ特有財産であっても、その貢献度に応じた部分が財産分与の対象となることがあります。

例えば、父親から相続した遺産は特有財産ですが、その相続税の支払いが夫婦の財産から支払われた場合、その限りで遺産の一部が財産分与の対象になり得ます。

財産分与を求めるプロセス

多くの事案では、離婚時の離婚条件の一つとして財産分与の話し合いが行われます。離婚時における財産分与を求めるプロセスを解説します。

別居時に共有財産を把握しておく

お互いの共有財産を整理し、多くの共有財産を所有している配偶者が少ない配偶者に対して共有財産を分配するのが「財産分与」です。

相手方が自身の共有財産の全てを任意に開示するのであれば問題は生じません。しかし、多くのケースでは、相手方が率先して共有財産の一切を任意に開示することはなく、財産分与を有利に行うために財産隠しをすることが多いのです。

そのため、別居する前に相手方の共有財産の情報をあらかじめ収集しておくことが重要です。特に、相手方に夫婦の共有財産の管理を一任しているケースでは、全く相手方の共有財産の情報を知らされておらず、本来認められるべき財産分与が認められない結果になるおそれもあります。そこで、隠し財産も含めて相手方の財産の全容を事前に把握しておくように計画的に進めていきます。

離婚協議で財産分与を求める

まずは、夫婦の話し合いにより、財産分与の問題を解決させていきます。

夫婦間の協議により財産分与の問題が合意され、その他の離婚条件も調整できれば、離婚協議書を作成した上で、離婚届を市町村役場に提出します。財産分与は、夫婦間の口頭によっても合意することは可能です。しかし、合意内容を明確化させ、紛争の蒸し返しを防ぐためにも、口頭ではなく合意書などの文書を作成しておくことが重要です。

財産分与の支払条件が分割払いとなる場合には、離婚協議書を公正証書としておくことも検討します。

他方で、夫婦の離婚協議が奏功しない場合には、弁護士を代理人として選任した上で交渉を進めるか、離婚調停の申立てを行うことを検討します。

離婚調停の申立を行う

離婚協議が頓挫すれば、離婚調停の手続きを進めていきます。

調停手続きは、家庭裁判所の裁判官と調停委員(男女2名)の調停委員会が当事者を説得して、財産分与を含めた離婚問題を解決させる手続きです。

調停手続きにおいては、1か月半から2か月に1回の頻度で調停期日を行います。1回の調停期日は、地域差はありますが、2時間程にわたり、当事者双方から事情を聴き取ります。当事者双方は、調停室に入れ替わりで入室し、調停委員から争点に関する聞き取りを受けます。

調停手続きを経て、財産分与の問題も含めて合意に至れば、調停は成立します。

他方で、調停委員の関与があっても、当事者間で合意ができなければ調停は不成立となります。

離婚裁判(離婚訴訟)の手続きを進める

離婚調停の不成立後、訴訟提起をすることで、裁判手続きが始まります。

裁判手続きでは、調停手続きのような話し合いの要素は少なくなります。裁判官が、当事者から提出された書面や証拠を踏まえて、離婚問題に関する認定を行った上で、最終的な判断(判決)を下します。

ただ、多くの離婚事案においては、判決手続きに移行する前に、裁判官が当事者双方に対して和解の勧告を行います。将来の判決を見据えて、双方にとって利益となるような和解案の提示がなされます。

裁判上の和解が成立すれば、離婚は成立します。

和解が成立せず、裁判官が判決を下した場合には、2週間以内に控訴しない限り、判決は確定しますから、離婚は成立します。

離婚後の財産分与

離婚時に財産分与の問題が解決されなかった場合でも離婚した日から2年以内であれば財産分与の請求をすることができます。

当事者の話し合いが進展しない場合には、財産分与の調停申立てを行います。

財産分与の調停が不成立となった場合には、財産分与の審判手続きに移行し、終局的な解決を目指します。

▶裁判所の財産分与調停の解説はこちら

財産分与と税金

財産分与に際して、税金が課税されることがあります。

不動産や株式を購入時よりも値上がりした金額で財産分与する場合には、差額の金額が譲渡益となり譲渡所得が発生します。他方で、不相当に高額な財産分与を受ける場合には、贈与税が発生することもあります。

なお、居住用不動産を財産分与する場合、3000万円の特別控除の特例があります。また、10年を超えて所有している居住用不動産を財産分与する場合、譲渡所得税の税率が軽減されます。

財産分与の問題は弁護士に相談しよう

特有財産か共有財産かは、そう簡単に判断できるわけではありません。

証拠の収集と緻密な立証活動が必要となることもあります。

財産分与の請求を受けた、あるいは、これから請求したいと考えている場合、あらかじめ専門家に相談をしておきましょう。

当事務所では初回相談30分を無料で実施しています。

面談方法は、ご来所、zoom等、お電話による方法でお受けしています。

お気軽にご相談ください。

対応地域は、大阪難波(なんば)、大阪市、大阪府全域、奈良県、和歌山県、その他関西エリアとなっています。