財産分与において、自宅不動産がオーバーローンする場合、その自宅不動産は財産分与の対象から外れます。

離婚に際しては、様々な問題で対立します。離婚原因や慰謝料、子供がいれば子の親権・養育費等に加えて、財産分与も大きな争点となりがちです。特に、自宅不動産を住宅ローンを組んで購入している場合には、自宅不動産と住宅ローンの処理をどうするのかが問題となります。

財産分与において、自宅不動産の住宅ローンを折半できると勘違いしているケースもよく見受けられます。しかし、財産分与の目的や性質から、住宅ローンの半分やオーバーローン部分の半分を相手方に負担させることは原則としてできないのです。

以下では、財産分与の基本的な部分に加えて、自宅不動産やその住宅ローンの処理について解説します。

| ✓本記事を読んで分かること |

|

・財産分与とは何か分かる ・借金は財産分与の対象となるのか分かる ・オーバーローンする不動産の財産分与について分かる |

オーバーローンは折半できない

財産分与により住宅ローンのオーバーローンを相手方に折半させることはできません。

離婚時、自宅不動産の売却価格や時価額が住宅ローンの残額を下回っている状況(オーバーローン)はよくあります。

しかし、財産分与は夫婦が築き上げた財産を離婚に際して清算する制度です。そのため、住宅ローン等の借金を夫婦間で清算することは予定されていません。

そのため、財産分与を通じて、オーバーローンの半分を相手方に負担させることはできないのが原則です。

財産分与とは何か?

夫婦が離婚する際に問題となるのが、財産分与です。

多くの夫婦が、結婚生活を通じて、自宅を購入したり、生命保険に加入したり、貯金をしたりしていると思います。結婚生活において築いた財産を離婚の時にどのように清算するのか、といった問題が財産分与の問題となります。

財産分与の対象となる財産

財産分与では、結婚生活を通じて夫婦が協力しながら築いた財産が対象となります。

このような財産を共有財産と呼びます。共有財産には、預貯金、不動産、投資信託などの金融資産が含まれます。その他にも、生命保険の解約返戻金や退職金も含まれます。

別居時の財産が対象となる

財産分与は別居時の共有財産が対象となります。

仮に、別居をしてから、数ヶ月経過した時点で離婚した場合、別居の時点と離婚の時点がずれます。

別居してから離婚するまでの間で、夫婦の財産の内容が変わっている可能性があります。そのため、財産分与の対象となる共有財産とは、どの時点の財産を指すのかが問題となるのです。

そもそも、財産分与とは、夫婦が婚姻生活を通じて協力しながら築いた財産を分ける制度です。そして、別居により夫婦間における経済的な協力関係は無くなるのが通常です。そのため、別居後に築いた財産は夫婦が協力した財産ではないといえます。

よって、財産分与の対象は、『別居時点』の共有財産を対象とします。

特有財産は対象外

財産分与は、夫婦で協力して築いた別居時点の共有財産を分けるものです。

そのため、結婚する前の独身時代から持っていた財産やこの財産を使って購入した資産は、財産分与から外れます。このような財産を特有財産と呼びます。

そのほかにも、親族から譲り受けた財産や相続した財産も特有財産に含まれ、財産分与の対象から外れます。

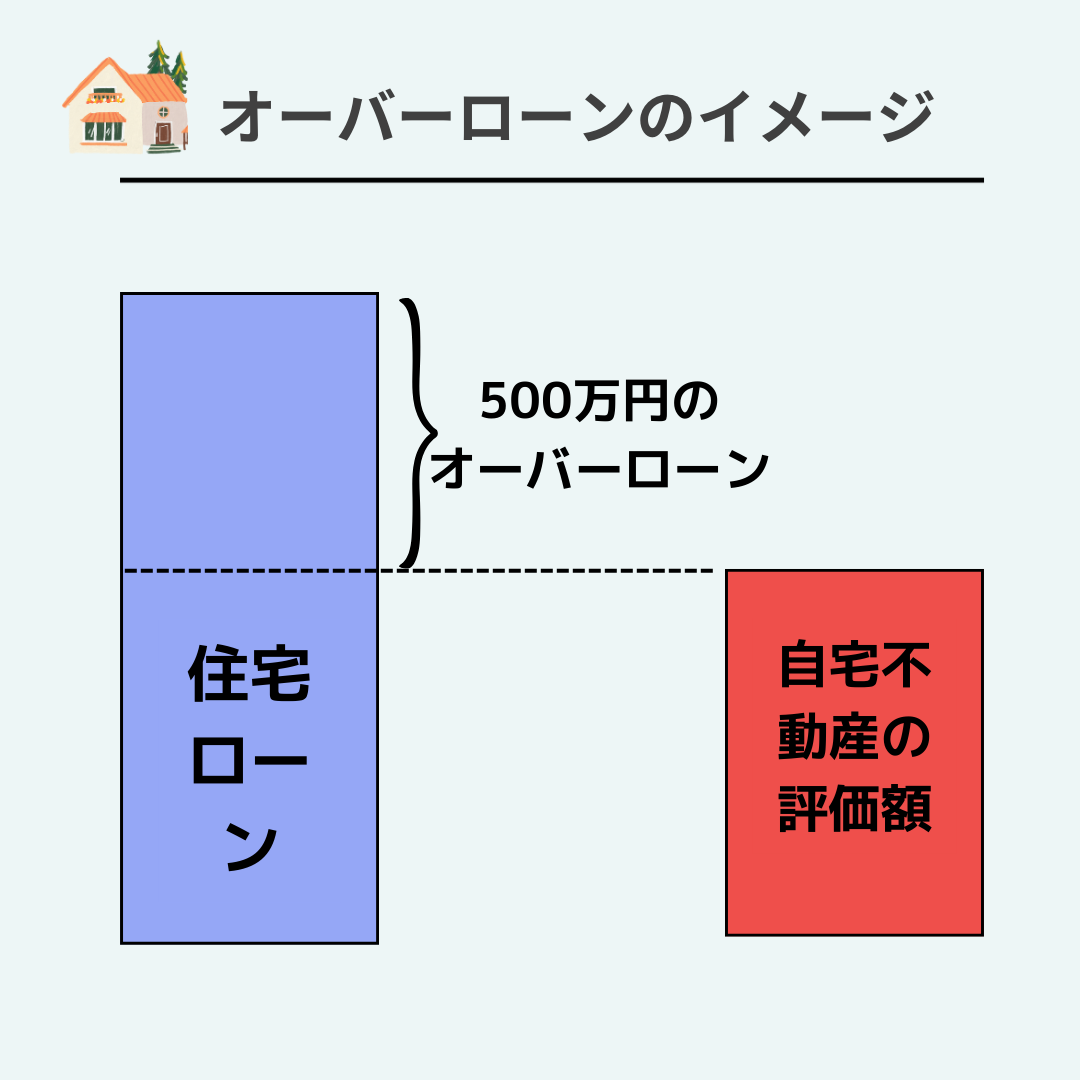

オーバーローンとは何か?

住宅ローンの別居時点の借入残高が住宅ローンで購入した自宅不動産の評価額を超える場合をオーバーローン といいます。

自宅不動産を購入する場合、銀行等の金融機関から借入を行った上で、借入元本と利息を分割払いされていることが多いでしょう。

例えば、自宅不動産の現時点の評価が2000万円、他方で、住宅ローンが2500万円である場合、2000万円から2500万円を差し引くとマイナス500万円となります。

このような状況をオーバーローンと呼びます。

オーバーローンが生じる理由

住宅を購入する際に、住宅の購入価格に加えて、住宅ローンの融資手数料、不動産業者の仲介手数料、修繕積立金、火災保険料、登記手続費用といった諸費用を上乗せして、住宅ローンの借り入れをすると、購入時点からオーバーローンとなります。

さらに、建物の価値は通常、時間の経過に伴って減少していきます。そのため、経年による建物の価値の下落によって、住宅ローンを継続して支払ったとしても、不動産の価値が住宅ローンの残高を上回らない状況が生じます。

オーバーローンの自宅がある場合の財産分与の方法

住宅ローンやその他のローンの半分を相手方に負担させることはできません。

そもそも、財産分与は、夫婦が婚姻期間を通じて築いた財産を清算するものであり、住宅ローンをはじめとして借金を清算するものではありません。

そのため、妻が、夫名義の借金の半分を、夫に代わって、金融機関に対して直接支払うという形で財産分与をすることはできません。そうすると、住宅ローンやオーバーローン部分についても、その半分を相手方に対して負担を求めることはできません。

ただ、借金等の債務を夫婦間で負担させることができないとしても、夫婦生活で生まれた債務については、財産分与で考慮されます。

オーバーローンの不動産のみを持っている場合

夫の持っている財産が不動産のみで、この不動産がオーバーローンしている場合、夫の財産はゼロとされます。

例えば、自宅不動産の評価額が2000万円、住宅ローンが2500万円の場合、夫の財産はマイナス500万円となります。

この場合、夫のマイナス500万円を夫婦間で分けるのか?というと、それはしません。

夫の財産はゼロとして扱われます。

他の財産を持っててもオーバーローン額が上回る場合

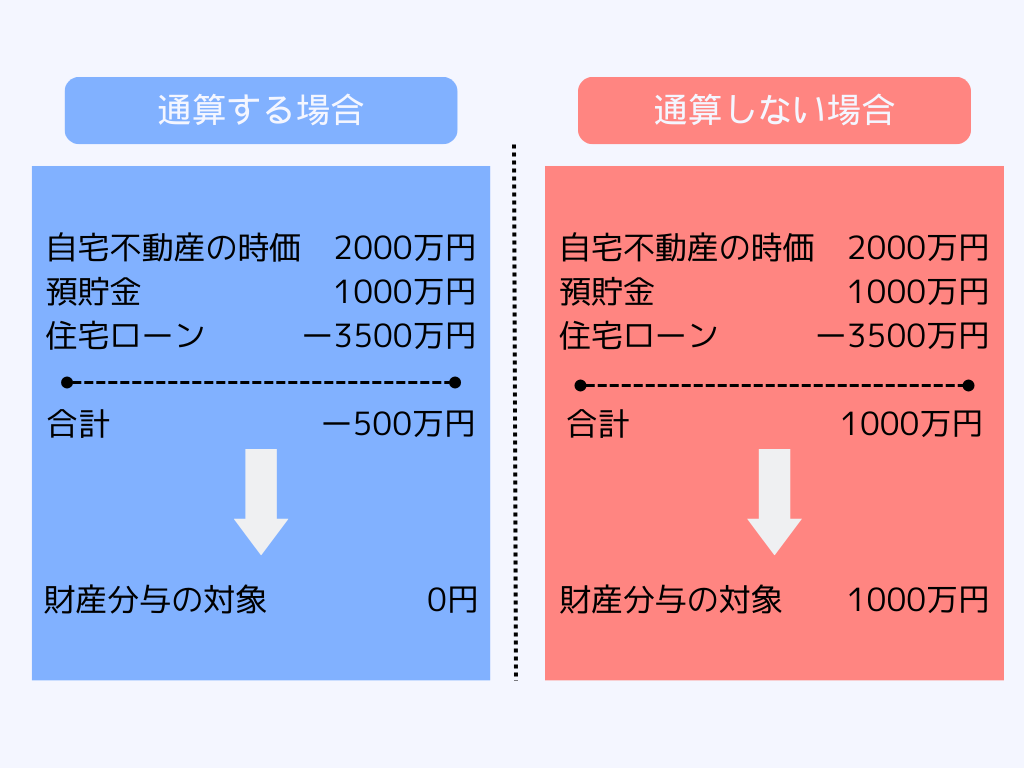

夫の財産が自宅不動産のほか、預貯金や生命保険などの資産を持っていてても、それでもなお住宅ローンの金額がこれら資産を上回る場合には、考え方が分かれています。

オーバーローン部分をほかの財産と相殺しない考え方(非通算説)と相殺する考え方(通算説)に分かれています。特に、自宅不動産から賃料収入等の収益を得ている場合には、通算しないとする裁判例があります。

通算する場合には、財産分与をする対象がないためゼロ円として扱います。他方で、通算しない場合には、オーバーローンの自宅不動産はゼロとしたうえで、残りの財産が財産分与の対象となります。

プラスの財産が住宅ローンを上回る

夫の所有する自宅不動産はオーバーローンしているものの、その他の資産を合算するとオーバーローンが解消される場合です。

プラスの財産からマイナス部分を控除した残額が財産分与の対象とされます。ただ、この場合もオーバーローン部分を他の財産と相殺しない考え方があります。

自宅不動産の評価額が2000万円、住宅ローンが2500万円、預貯金等の資産が1000万円の場合です。

この場合、自宅不動産はマイナス500万円のオーバーローンです。

しかし、その他の資産を含めると、プラス500万円となります。

この500万円が財産分与の対象額となります。

オーバーローンする自宅を売却する場合

オーバーローンする自宅不動産を売却する場合も、ローン義務者である夫が住宅ローンの残額を支払わなければなりません。妻に対しては、ペアローン等を組んでいない限り、住宅ローンの折半を求めることはできません。

オーバーローンの自宅不動産を売却する場合には、ローン債権者と協議しながら売却手続きを進める必要があります。

また、自宅に設定された抵当権の抹消をできなければ、誰もその自宅を購入しません。抵当権を抹消させるためには、住宅ローンを完済させることを要します。そのため、オーバーローンの自宅不動産を売却するためには、売却代金を超える部分も含めて住宅ローンの残額を完済しなければなりません。

自宅不動産の時価額を計算する方法

自宅不動産をいくらで評価するかによっては、オーバーローンになったり、ならなかったりします。

不動産の評価にはいろいろな方法があります。

不動産の評価方法

- 固定資産税評価額

- 路線価

- 不動産業者による査定額

- 不動産鑑定士による鑑定

どの方法を採用するのかによって財産分与の金額は大きく左右されることがあります。

夫婦間で不動産の評価額について合意ができれば問題はありませんが、多くの事案ではこの評価額をどう捉えるのかについて対立が生じます。

実務上、固定資産税評価額や査定価格を参考することが多く、不動産鑑定士による不動産鑑定まで行うことは珍しいでしょう。

財産分与時点の金額が評価額となる

財産分与の対象は、別居時点の共有財産です。

しかし、共有財産の中でも、不動産や株式の評価額は、時間の経過によって上がったり下がったりすることがあります。

この財産の評価時点は、別居時点ではなく財産分与をする時とされています。

たとえば、不動産が財産分与の対象である場合, 別居時の評価額が2000万円であったとてしも財産分与をする離婚時に1000万円まで下がっていると、財産分与の対象額は2000万円ではなく1000万円となります。

特有財産により購入されている場合

購入代金の一部が、夫婦の共有財産によって支払われている場合には、自宅不動産の評価額を計算する上で、考慮しなければなりません。

両親から贈与・相続した財産で購入している場合

両親から贈与や相続した財産で購入代金の一部を支払っている場合、その一部を特有財産として考慮することになります。

自宅を購入する際、頭金を払っているケースも多いです。その中でも、この頭金が親族からもらったお金や結婚前から持っている預金などの特有財産である場合には、これを考慮する必要があります。

例えば、現時点の不動産の評価額3000万円、頭金が1000万円の場合です。この場合に、評価額3000万円から1000万円を単純に差し引きした残額の2000万円を共有財産として計上することがシンプルです。

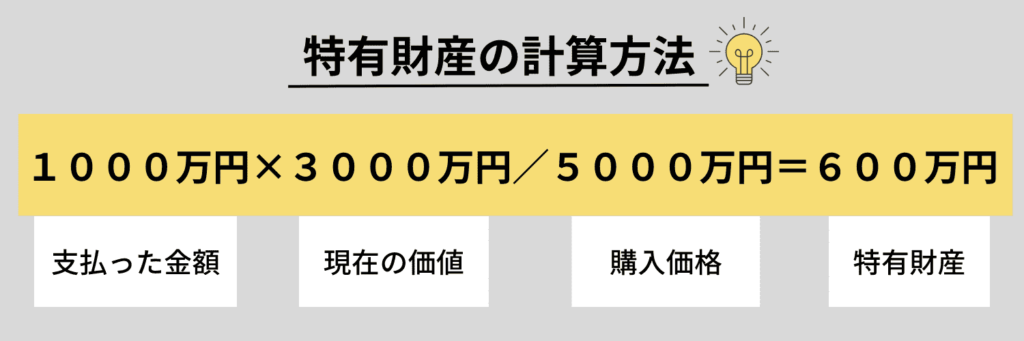

しかし、自宅不動産の購入代金5000万円であるのに対して、現時点における自宅不動産の評価は3000万円にまで低下しています。そこで、購入代金に対する現在の評価額の割合に応じて、頭金の金額も引き直すことがあります。

具体的には、頭金1000万円に、現在の評価額3000万円/購入価格5000万円を掛けることで、現在価値として600万円を導き出します。

結婚前に購入した不動産の処理

結婚前に取得し、結婚時に既にローンの完済をしている不動産については、特有財産となりますので、財産分与の対象から外れます。

他方で、結婚前に購入したものの、結婚時に住宅ローンが残っており、別居時まで払い続けた場合には、自宅不動産の一部は共有財産として財産分与の対象となります。

この場合、結婚時までに支払った住宅ローン部分は特有財産となります。先程解説した頭金の計算方法と同様の方法で処理することになります。

別居後に支払った住宅ローンの処理

別居後も、住宅ローンを継続して支払うケースはよくあります。別居をしている以上、夫婦間に経済的な協力関係はない状況です。

そのため、別居後の住宅ローンの支払いとこれによる自宅不動産の資産形成は、特有財産となります。ただ、別居後の自宅不動産の使用形態によっては、別居後に支払った住宅ローンを考慮されないこともあります。

夫が夫名義の自宅不動産を取得する場合

① 自宅不動産の評価が3000万円

② 別居時点の住宅ローン1500万円

③ 別居後に支払った住宅ローン250万円

3000万円−1500万円−250万円=1250万円が財産分与の対象額となります。

妻が取得する場合には注意

夫名義の不動産を妻が取得する場合には処理を異にします。

先ほどの例のように、別居後に支払ったローン額を自宅の評価額から差し引くと、その分不動産の対象額は小さくなります。

そうすると、夫は、別居後に住宅ローンを自身のお金で払っておきながら、これによってかえって不動産の金額が小さくなると、その分、妻から取得する代償金も少なくなり不利になります。

そこで、妻が不動産を取得する場合には、別居後に支払った住宅ローンを不動産の評価に加算する方法で調整することがあります。

妻が夫名義の自宅に居住することを希望する場合

妻が、夫名義の自宅不動産に居住し続ける場合には、これまでとは異なる処理が必要となります。

自宅の所有権を移す場合

住宅ローンを完済している場合、共有財産である自宅不動産の所有権を取得する妻が自宅不動産の評価額の半分にあたるお金(代償金)を支払うことがあります。

他方で、住宅ローンが残っており、自宅不動産の評価が住宅ローンの残額を上回っている場合(アンダーローン)、上回っている部分の半分にあたるお金を代償金として支払う必要があります。

自宅不動産の名義を変える以上、夫は、住宅ローンを組んでいる金融機関との間で名義変更に関する協議を行うことが必要となります。

住宅ローンの処理が大事

これに加えて、夫名義の住宅ローンの処理も必要です。

住宅ローンの名義変更(債務承継)には債権者である金融機関の同意が必要ですが、妻に十分な収入を有していないことが多いため、金融機関は同意しないことが多いと思われます。

あるいは、妻自身が新規で住宅ローンを組む方法もありますが、妻に住宅ローンを組めるだけの安定した収入状況がなければ難しい方法になります。

夫名義の住宅ローンはそのままにしておいて、引落先口座を夫名義から妻名義の口座に変更する方法もあります。

所有権の移転をさせない場合

所有権を移さずに夫名義のまま自宅不動産に住み続ける場合には、いろいろな問題が生じます。

賃料の問題

まず、自宅不動産に住むことに対する対価、つまり、賃料を支払うべきかという問題。

賃料を払わないのであれば使用貸借という契約になり、一定額の賃料を払うのであれば賃貸借ということになります。仮に賃料を支払う場合に、その賃料額は、住宅ローンの支払額と同額とするのか、それよりも下回るのかを協議しなければなりません。

使用期間の問題

次に、自宅不動産をいつまで使用させるのか。

自宅不動産の名義を変えない以上、いつまで自宅不動産を使用し続けるのかを明確にしておくことが必要となります。よくあるのは、子供の義務教育を終える時まで、高校を卒業する時までといったように子供の成長に合わせて設定されることが多いと思います。

契約書を作成する

所有権を移さずに、自宅不動産を妻に使用させ続ける場合には、これまでで触れてきた各事項を盛り込んだ契約書を作成しておくことが重要となります。

契約書がなければ、言った言わないの水掛論となってしまいます。いざという時に適切な主張をすることができなくなり、自宅不動産の権利関係が不明瞭となってしまいます。

オーバーローンの場合の養育費

自宅不動産がオーバーローンしていても、子供の養育費は支払わなければなりません。

財産分与の問題と並んで争点となる問題が、子供の養育費です。

子供の養育費は、父母の収入状況に応じて算出されます。そのため、夫が、住宅ローンを負っており、養育費に充てるだけの十分な余裕がなかったとしても、ローンの負担額は、養育費の算出において考慮されません。あくまでも、住宅ローンは財産分与において考慮するべき問題であるからです。

ただし、自宅不動産がオーバーローンしているにもかかわらず、財産分与による清算をすることなく、夫が離婚後も住宅ローンの支払を継続している場合には、養育費の算出において、住宅ローンの支払額を考慮する場合があります。財産分与で清算されることなく、夫に住宅ローンと養育費の負担を二重に強いるのは、不公平といえるからです。

具体的には、夫(元夫)の基礎収入額から住宅ローンの支払額の一部を控除した金額をベースに養育費を計算する方法や総収入から住宅ローンの支払額を控除した金額をベースに養育費算定表を適用する方法があります。

財産分与の手続はどのように進められるのか?

財産分与の手続きの進め方を解説します。

離婚だけ先に成立させても良い

財産分与や養育費といった離婚条件は決まらないものの、離婚すること自体については、夫婦双方で合意できているケースもあります。

このような場合には、離婚届だけ提出する、あるいは、調停離婚だけ成立させ、棚上げになった財産分与等の問題は後日請求することは可能です。

先程述べたように、財産分与には2年の期間制限があるため、それまでに、財産分与の調停申立てをしなければなりません。

離婚協議を進める

まずは、当事者間の話し合いを通じて、離婚をするのか、するとして財産分与などの離婚条件をどのようにするのかを協議します。

当事者間の話し合いが難航する場合には、代理人弁護士に依頼をして、代理人を通じて協議を進めることがあります。

離婚調停を申し立てる

当事者あるいは代理人弁護士による話し合いの甲斐なく協議離婚が整わない場合には、離婚調停を申し立てます。

調停手続きとは?

離婚調停では、裁判所の調停委員を通じて、離婚や離婚条件に関する話し合いが行われます。

離婚調停では、離婚するか否かという問題に加えて、離婚に関連する問題、例えば、財産分与や親権、養育費に関する問題まで広く協議の対象となります。

離婚調停は、3回から5回ほど行われますが、離婚調停の回数に関する明確な定めはなく、夫婦双方の意見を踏まえて5回以上行われることもよくあります。

離婚調停の調停期日が行われる頻度ですが、1か月半から2ヶ月に1回の頻度で実施されることが多いかと思います。

調停委員の仲裁を通じた話し合いが行われたものの、離婚に向けた調整ができなければ、離婚調停は不成立となります。

離婚訴訟の提起へ

離婚調停が不成立となれば、離婚訴訟を提起することになります。

離婚訴訟では、これまでの話し合いの要素は弱まり、当事者双方において、離婚原因の有無や財産分与の内容について、主張をしたり、これを裏付ける証拠を提出していきます。

これを受けて裁判官が、当事者双方の主張と証拠を踏まえた法的な判断を行い、判決を出していくことになります。

離婚訴訟はとても時間がかかる

離婚訴訟はとても時間がかかります。

第一審の判決が出るまでに1年半から2年ほどの期間を要することが多いでしょう。

裁判の期日は、調停と同様に1か月半から2か月前後に一回となります。その上、主張を記載した準備書面の提出は、原告と被告がそれぞれ交代で提出します。

つまり、第二回目の期日では、被告が準備書面を提出し、第三回目の期日では、原告が被告の準備書面に対する反論をし、第四回目では、被告が原告の準備書面に対して反論を加えていく・・・といった具合で審理が進んでいきます。

第一審の判決が出たとしても、この内容に不服があれば、控訴や上告をすることができます。控訴や上告は、第一審ほどではないとしても、やはり半年前後の時間を要します。

このように、第一審から控訴審や上告審までの手続を踏まえると、2年以上の時間を要することが分かると思います。

和解協議が行われることが多い

多くの事案では、裁判官による判決が出される前に話し合いによる解決ができないか試行されます。

裁判官から和解案が提示され、当事者双方の説得を試みます。裁判官から判決に至った場合の見通しも示されるため、多くの事案では、判決の場合よりも有利な内容となる和解に応じることが多いです。

裁判官の仲裁による和解協議でも合意に至らない場合には、当事者尋問を行った上で判決が出される流れとなります。

財産分与の問題は弁護士に相談しましょう

財産分与は複雑な法律問題を含んでいます。

特に不動産に関しては、専門的な事項が多岐にわたります。

当事者間の協議が難航するようであれば、早めに弁護士に相談しましょう。

弁護士費用を節約させるためにご自身の判断のみで進めてしまうと、いつの間にかご自身に不利な方向に進んでいることも多々あります。

当事務所では初回相談30分を無料で実施しています。

面談方法は、ご来所、zoom等、お電話による方法でお受けしています。

お気軽にご相談ください。

対応地域は、難波、大阪市、大阪府全域、奈良県、和歌山県、その他関西エリアとなっています。